دکتر کیارش مهرانی

استادیار و مدرس علوم مالی

آبانماه ۱۴۰۲

دانلود:

http://kmehrani.ir/wp-content/uploads/2023/11/چرا-باید-از-شاخصهای-کلیدی-عملکرد-در-بخش-معدن-بیشتر-استفاده-کرد؟.pdf

شاخص های کلیدی عملکرد (KPI) به طور گسترده ای به عنوان ابزاری حیاتی برای اندازه گیری عملکرد یک کسب و کار و شناسایی زمینه های بهبود شناخته می شوند. صنایع معدنی نیز از این قاعده مستثنی نیستند و کنترل شاخص های کلیدی عملکرد می تواند مزایای قابل توجهی را برای شرکت هایی که در این زمینه فعالیت می کنند به همراه داشته باشد. در این مقاله، برخی از مهمترین مزایایی را که شرکتهای ماینینگ میتوانند با استفاده از این شاخصها به دست آورند و اینکه چرا آنها برای موفقیت در این صنعت رقابتی بسیار ضروری هستند، مورد بحث قرار خواهیم داد. در واقع استفاده از این شاخصها به دلیل ماهیت پرخطر و اثرات زیست محیطی و اجتماعی قابل توجه در صنعت معدن بسیار حیاتی هستند. ردیابی شاخصهای مناسب میتواند به شرکتهای استخراج کمک کند تا به طور کارآمد عمل کنند، ریسکها را مدیریت کنند و مسئولیت را توزیع کنند.

الف-شاخصهای ایمنی

ایمنی در معدن بسیار مهم است، جایی که کارگران روزانه با خطرات شغلی زیادی روبرو هستند. ردیابی شاخص های ایمنی شرکت ها را قادر می سازد تا ریسک ها را شناسایی ، اقدامات کنترلی را اعمال کنند و اثربخشی آنها را رصد کنند. برخی از KPIهای ایمنی مهم عبارتند از:

- نرخ فرکانس آسیب زمان از دست رفته (LTIFR)[۱] – میزان صدمات ناشی از زمان از دست رفته در هر میلیون ساعت کار. LTIFR کم و رو به کاهش نشان دهنده بهبود ایمنی است.

- نرخ فرکانس حوادث ثبت شده کل (TRIFR)[۲] – میزان حوادث قابل ثبت در هر میلیون ساعت کار. صدمات قابل ثبت شامل تلفات، خسارات زمان از دست رفته، صدمات کار محدود و صدمات درمانی است. TRIFR کم و رو به کاهش یک علامت مثبت است.

- تعداد حوادث – همه حوادث معدن باید اندازه گیری شود. هدف از این شاخص، صفر شدن مرگ و میر ایده آل است. هر گونه مرگ و میر مستلزم بررسی علت و اقدامات پیشگیری است.

- نرخ آموزش ایمنی – درصد کارگرانی که آموزش ایمنی منظم دریافت می کنند باید به ۱۰۰٪ نزدیک شود. آموزش ناکافی یکی از دلایل اصلی آسیب های معدن است.

- دفعات بازرسی ایمنی – بازرسی ها و ممیزی های ایمنی منظم باید انجام شود و برای شناسایی ،خطرات باید ردیابی شود. بازرسی ها باید کل عملیات استخراج از جمله تجهیزات، فرآیندها و رفتار را پوشش دهد.

- نرخ جلسات ایمنی – جلسات ایمنی منظم به کارگران و مدیریت اجازه می دهد تا در مورد خطرات و کنترل ها ارتباط برقرار کنند. نرخ حضور در جلسات ایمنی یک معیار تعامل مفید است.

با نظارت مستمر این شاخصها و سایر KPIهای ایمنی، شرکتهای استخراج میتوانند مسائل ایمنی را در زمان ظهور شناسایی کرده و تصمیمهای مبتنی بر دادهها را برای حذف خطرات و کاهش صدمات اتخاذ کنند. سابقه ایمنی ضعیف نیز بر شهرت و سود تأثیر می گذارد، بنابراین ردیابی KPIهای ایمنی علاوه بر محافظت از کارگران، مزایای تجاری را نیز به همراه دارد.

ب-شاخصهای بهره وری

بهینه سازی، بهره وری و کارایی یک تمرکز کلیدی در صنایع معدنی است که مشمول بر تجهیزات، نیروی کار و مواد گران قیمت میشود. معادن غیرمولد به سرعت غیر اقتصادی میشوند بنابرین فاکتور مهم اقتصادی شدن معادن برپایه بهره وری می باشد. KPIهای بهره وری برای ردیابی عبارتند از:

- میزان استفاده از تجهیزات معدن – نگه داشتن تجهیزات در استفاده تقریباً ثابت، ضایعات را به حداقل می رساند. استفاده کم می تواند نشانه مشکلاتی مانند خرابی زیاد یا ناکافی بودن اپراتورها باشد.

- میانگین بار کامیون های معدن – ظرفیت باطله و سوخت کامیون های کم پر شده یک عامل کلیدی در معدنکاری است. کامیون هایی که بیش از حد پر شده اند باعث ریزش و کرانش قطعات می شوند. محموله باید با ظرفیت کامیون مطابقت داشته باشد.

- توان عملیاتی تأسیسات فرآوری – توان عملیاتی فرآوری مواد معدنی نشان می دهد که چه مقدار مواد قابل فروش تولید شده است. معیارهای کلیدی عملکرد می تواند گلوگاه ها را شناسایی کند.

- بهره وری نیروی کار – کل تن یا اونس استخراج شده برای هر کارگر کارایی نیروی کار را نشان می دهد. مقایسه عملیات مشابه شکاف های بهره وری را برجسته می کند.

- معیارهای هزینه هر تن/اونس – هزینه ها به ازای هر واحد کارایی را نشان می دهد و باید از طریق افزایش بهره وری، این نوع هزییه ها پایین نگه داشته شود. نیروی کار، انرژی، مواد، خدمات قراردادی و سایر هزینه ها باید پیگیری و کنترل شود.

- نرخ جایگزینی ذخایر- با اتمام سپرده منابع معدنی، ذخایر جدید باید جایگزین شوند. نرخ تبدیل منابع به ذخایر باید از نرخ استخراج بیشتر باشد.

نظارت بر شاخصهای بهرهوری به مدیران ماینینگ اجازه میدهد تا تصمیمات مبتنی بر دادهها را برای بهبود کارایی اتخاذ کنند. به عنوان مثال، بار کم کامیون به ناکارآمدی بارگیری اشاره دارد که می تواند از طریق آموزش اپراتور و فرآیندهای جدید برطرف شود. سود ناشی ااز بهره وری به طور مستقیم باعث افزایش ارزش سهامداران می شود.

ج-شاخصهای مسئولیت زیست محیطی

عملیات معدنی اثرات زیست محیطی عمده ای از جمله اختلالات زمین، استفاده از منابع طبیعی و تولید زباله و انتشار عناصر آلاینده دارد. ردیابی شاخص های کلیدی محیط زیست تعهد به شیوه های معدنکاری مسئولانه را نشان می دهد. KPIهای محیطی مهم عبارتند از:

- رعایت مجوزها – پایبندی به مجوزها و مقررات زیست محیطی باید به ۱۰۰٪ نزدیک شود. تخلفات نشان دهنده تأثیرات کنترل نشده است.

- شدت انرژی – کل انرژی مصرف شده در هر تن / اونس محصول. شدت انرژی کمتر باعث کاهش هزینه ها و انتشار گازهای گلخانه ای می شود.

- انتشار گازهای گلخانه ای – کل انتشار گازهای گلخانه ای ناشی از فعالیت های معدنی و مصرف برق. ممیزی انتشار به ابتکارات کاهش کمک می کند.

- مصرف آب – مقدار مصرف شده در هر تن / اونس محصول. حفظ آب به ویژه در مناطق مستعد خشکسالی حیاتی است.

- نرخ های احیا – درصد زمین های دست خورده که با موفقیت بازسازی شده اند نشان دهنده پیشرفت بازسازی است. توانبخشی باید در اسرع وقت آغاز شود.

- نرخ بازیافت – برای آب، سنگ های زاید، پسماندها و سایر محصولات جانبی معدن. به حداکثر رساندن بازیافت باعث کاهش مصرف و حجم دفع می شود.

- حوادث زیست محیطی – نشت، انتشار بیش از حد مجاز و انتشار برنامه ریزی نشده باید از طریق کنترل به حداقل برسد. بدتر شدن روند حادثه نسبت به مدیریت ناکافی ریسک هشدار می دهد.

گزارش عمومی عملکرد در مورد این KPI ها نظارت محیطی را نشان می دهد. شفافیت باعث ایجاد اعتماد بین ذینفعان و ایجاد انگیزه برای بهبود مستمر می شود. عملکرد ضعیف نیاز به افزایش سرمایه گذاری و تمرکز مدیریت بر جنبه های زیست محیطی را نشان می دهد. اپراتورهای مسئول استخراج باید متوجه شوند که به حداقل رساندن تأثیرات زیست محیطی یک فرآیند مداوم است و KPI ها به عنوان راهنمای هدف هستند.

د-شاخصهای توسعه اجتماعی

علاوه بر مسائل زیست محیطی، استخراج معادن عمیقاً بر جوامع محلی تأثیر می گذارد، از جمله از طریق جابجایی، هجوم کارگران و چرخه های اقتصادی رونق و رکود. ردیابی KPIهای اجتماعی به مدیریت این تأثیرات جامعه شناسی از طریق برنامه های مسئولیت اجتماعی شرکت کمک می کند. KPIهای اجتماعی مربوطه عبارتند از:

- نرخ اشتغال محلی – نسبت نیروی کار استخدام شده از جوامع محلی ،از مزایای اقتصادی پایدار حمایت می کند.

- سرمایه گذاری اجتماعی – مجموع وجوه صرف شده برای بهداشت، آموزش، زیرساخت ها و سایر ابتکارات که توسعه محلی را امکان پذیر می کند.

- نرخ اسکان مجدد – نسبت خانوارهای آواره که بر اساس طرح های بازسازی معیشت با موفقیت اسکان داده شده اند. اسکان مجدد باید در درازمدت پیگیری شود.

- شکایات – تعداد شکایات اجتماعی ثبت شده، رسیدگی شده و حل شده نشان دهنده وضعیت رابطه شرکت و جامعه است. تسریع در حل مسایل ایده آل است.

- حمایت از تامین کنندگان محلی – هزینه برای کالاها و خدماتی که از کسب و کارهای محلی تامین می شود، رشد اقتصادی منطقه را تقویت می کند.

- نظرسنجی های اعتماد اجتماعی – نظرسنجی های دوره ای ادراک محلی از عملیات معدن را در بین عواملی مانند اعتماد، رضایت و انصاف می سنجند.

نظارت بر این شاخصهای کلیدی عملکرد، انگیزه مشارکت معنادار جامعه( نه فقط روابط عمومی) را فراهم میکند. معادنی که جوامع میزبان و مردمان منطقه، آنها را منفی می بینند با خطرات ناآرامی و بی ثباتی بیشتری روبرو هستند. سرمایهگذاری بر روی مردم محلی نشاندهنده مجوز اجتماعی روشنفکری برای فعالیت است که با شاخصهای کلیدی عملکرد اجتماعی-اقتصادی اثربخشی این برنامه ها را روشن میکند.

ه-شاخصهای مدیریت ریسک عملیاتی

معدنکاری ذاتاً یک صنعت پرخطر است که سرمایهگذاریهای کلان آن در معرض نوسانات بازار کالا و خطرات فنی، زیستمحیطی و سیاسی بیشماری است. ردیابی KPIهای مدیریت ریسک به جلوگیری از تهدیدات برای تداوم و سودآوری کمک می کند. KPIهای ریسک بحرانی عبارتند از:

- عملکرد بودجه پروژه – مخارج واقعی باقی مانده در بودجه نشان دهنده کنترل ریسک مالی است. مصرف بیش از ح بودجه د ممکن است به معنای خطای برآورد یا اجرای ضعیف پروژه باشد.

- انحراف تولید نسبت به پیش بینی – تحقق اهداف سه ماهه و سالانه قابلیت اطمینان عملیاتی و سختگیری برنامه ریزی را نشان می دهد.

- در دسترس بودن تجهیزات – توقف طولانی مدت تجهیزات، بهره وری را مختل می کند. در دسترس بودن باید بین ناوگان محک زده شود.

- تدارک بسته شدن معدن – تخصیص کامل وجوه برای بسته شدن معادنی که عمر مفید آن ها پایان یافته، قرار گرفتن در معرض ریسک بدهی را کاهش می دهد. سطوح تامین را می توان با هزینه های مورد انتظار مقایسه کرد.

- پایداری ژئوتکنیکی – پایداری دیوار گودال و سد باطله باید به طور مستمر پایش، اندازهگیری و مدلسازی شود تا از خرابی جلوگیری شود.

- امنیت – حملات خشونت آمیز گروه های مسلح متأسفانه در برخی مناطق رایج است. فراوانی و شدت حوادث خطرات امنیتی را کمی سازی می کند.

ثبات سیاسی – سرمایه گذاری های معدنی در برابر اقدامات نامطلوب دولتها (بخصوص در سرمایه گذاری در کشورهای دیگر)مانند لغو قرارداد یا ملی شدن آسیب پذیر هستند. تحلیل ریسک سیاسی محتاطانه بسیار واجب است.

ردیابی عملکرد در این KPIها، مدیریت ریسک را تقویت می کند و اجازه می دهد اقدامات اصلاحی قبل از تشدید پیامدها انجام شود. معادنی که منتظر فاجعه هستند تا به بهبود کمک کنند، اغلب آسیب های مالی، اجتماعی و اعتباری شدیدی را متحمل می شوند. فعال بودن با KPIهای ریسک، مزایای رقابتی و پایداری عمده ای را به همراه دارد.

ی-شاخصهای بهبود مستمر

آخرین مزیت ردیابی KPIها، امکان معیارسازی عملکرد بین واحدهای تجاری، رقبا و میانگین صنعت است. هیچ معدنی عملکرد کاملی ندارد، بنابراین محک زدن زمینه هایی را برای بهبود نشان می دهد. مقایسه های مفید عبارتند از:

- معیارهای داخلی – مقایسه منابع داخلی ذخایر معدنی(دیپوسیت)، ناوگان یا امکانات مشابه در سراسر یک سازمان، عملکرد برتر را برجسته می کند.

- محک زدن با بهترین رقبا – انجمن های صنعتی ناشناس به ماینرها اجازه می دهند بطورمحرمانه نسبت به همتایانشان خود را محک بزنند. موارد پرت باید به دقت مورد بررسی قرار گیرند.

- معیارهای بهترین روش – مدیران ارشد یاسد معیارهایی را تعیین می کنند که حداقل استانداردهای لازم برای دستیابی به آنها را به ارمغان آورد. سیستم تولید ناب تویوتا نمونه ای از برتری عملیاتی است.

- معیارهای تاریخی – KPIهای فعلی یک عملیات باید به نحو مطلوبی با عملکرد گذشته مقایسه شود و پیشرفت را نشان دهد.

- معیارهای نظری – مبانی فیزیک و مهندسی حداقل مصرف انرژی، زمان از کار افتادن تجهیزات و غیره را دیکته می کنند.

معیارهای منظم به تیم ها و مدیران انگیزه می دهد تا شکاف های عملکردی را از طریق خلاقیت و پذیرش فناوری ببندند. حتی دستاوردهای افزایشی اندک نیز در طول عمر یک معدن انباشته می شود. بهترین اپراتورها به طور مداوم معیارهای خود را از طریق نگرش بهبود مستمر بالاتر می برند.

و-شاخصهای ارزشیابی

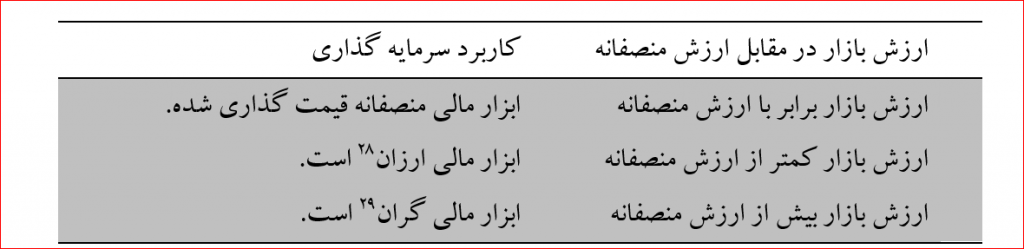

ارزشیابی سهام شرکتهای معدنی برای سهامداران و جامعه اهمیت جدی دارد بخصوص در کشورهایی مثل ایران که منابع معدنی بخش بزرگی از فعالیتهای اقتصادی و تولید ناخالص داخلی را تشکیل میدهند.مقایسه نسبتهای ارزشیابی و شیوه های جدید ارزیابی معادن می تواند شاخصهای برای ارزیابی مقایسه ای عملکرد در بخش معدن را نشان دهد.

- قیمت به ارزش خالص دارایی ها(P/NAV)

این نسبت مهمترین معیار ارزیابی معدن ، در دوره زمانی معین است. “ارزش خالص دارایی ها ” یا ارزش خالص فعلی (NPV) یا ارزش جریان نقدی تنزیل شده (DCF) کل جریان نقدی آینده دارایی معدنی منهای هرگونه بدهی به علاوه نقدینگی است. بر اساس این مدل می توان جریانهای نقدی را تا پایان عمر معدن(LOM) پیش بینی کرد و جریانهای نقدی را تنزیل کردفرمول به شرح زیر است:

P / NAV = ارزش بازار سهم / [NPV همه دارایی های معدنی – خالص بدهیها]

- کل هزینه تحصیل (TAC)معدن

معیار دیگری که معمولاً در صنعت معدن برای پروژه های اولیه مورد استفاده قرار می گیرد ، هزینه تحصیل کل یا TAC است. این معیارنشان دهنده هزینه به دست آوردن دارایی ، ساخت معدن و بهره برداری از معدن به صورت اونس است . فرض کنید ارزش بازار سهام یک شرکت سهامی عام ۱۰۰ میلیون دلار است و این شرکت صاحب ۱ میلیون اونس معدن است. بنابراین ، می توانیم دارایی را با ۱۰۰ دلار در هر اونس تحصیل کنیم. می دانیم که هزینه ساخت معدن بر تعداد اونس ۲۰۰ دلار در هر اونس خواهد بود. همچنین می دانیم که متوسط هزینه جانبی برای بهره برداری از معدن حدود ۹۰۰ دلار در هر اونس است. همه موارد فوق به ازای هر اونس TAC 1200 دلار ترکیب می شود.

- نسبت ارزش شرکت به منابع معدن یا EV/SO($/اونس)

این معیار معمولاً برای پروژه های توسعه ای گرینفیلد مورد استفاده قرار می گیرد ، جایی که اطلاعات دقیق زیادی وجود ندارد (یعنی داده های لازم برای انجام تجزیه و تحلیل DCF کافی نیست). این نسبت بسیار اساسی است و هزینه سرمایه برای ساخت معدن و هزینه عملیاتی برای استخراج فلز را در نظر نمی گیرد. فرمول به شرح زیر است:

EV / منابع معدن = ارزش شرکت / مجموع اونس یا پوند منابع فلزی

- نسبت ارزش بازار به سود قبل از بهره، استهلاک و مالیات

نسبتی است که ارزش شرکت (EV) شرکت را با درآمد قبل از بهره ، مالیات ، استهلاک و استهلاک (EBITDA) مقایسه می کند. نسبت EV/EBITDA معمولاً به عنوان معیار ارزیابی برای مقایسه ارزش نسبی مشاغل مختلف استفاده می شود. نسبت EV/EBITDA برای مقایسه کل ارزش یک کسب و کار با میزان EBITDA که به صورت سالانه به دست می آورد ، مقایسه می شود. این نسبت به سرمایه گذاران می گوید که EBITDA چه کسری از ارزش کسب و کار است

- هزینه های نقدی محصول مشترک و هزینه های پایدار همه جانبه (“AISC“)

استفاده از معیارهای “مجموع هزینه های پایدار(AISC)[۳]” و “مجموع هزینه ها(AIC)[۴]” به طور گسترده توسط شرکت های معدنی به عنوان بخشی از افشای گزارشگری مالی مورد استفاده قرار گرفته است. این معیارها خارج از استانداردهای حسابداری است و به افشای بهتر و بهبود درک سرمایه گذاران کمک کرده است. همه شرکت های درگیر در معادن مس و طلای جهان نیز از این معیار استفاده می کنند. بسیاری از شرکت های معدنی ممکن است به دلیل تفاوت در اصول اساسی حسابداری و سیاست های اعمال شده و همچنین تفاوت در تعاریف مخارج سرمایه ای پایدار در مقابل توسعه، AISC را متفاوت محاسبه کنند. یادداشت راهنمای شورای جهانی طلا) (WGC شرکت ها را تشویق می کند تا معیارهای AISC و AIC را افشا کنند. معمولاً شرکتهای معدنی برای ارزیابی قیمت تمام شده هر تن کالای فروخته شده از شاخصهای نقدی یا به اصطلاح cash cost استفاده میکنند و برخی از اقلام خارج از بهای تمام شده مانند حقوق و عوارض دولتی،عوارض آلایندگی،مالیات و هزینه های مالی و تشکیلاتی را لحاظ نمیکنند. اینکه هزینه ها بصورت نقدی یا تعهدی محاسبه شود بازهم محل افتراق و بحث است اما معیارهای AISC و AIC این نواقص را جبران میکنند.

معتقدم که AISC معیار جامع تری نسبت به هزینه نقدی به ازای هر اونس/پوند برای عملکرد عملیاتی تلفیقی شرکت با ارائه دید بیشتر، مقایسه و نمایش کل هزینه های مربوط به تولید نقره و مس از عملیات جاری آن است. هزینههای سرمایهای پایدار را میتوانیم اینگونه تعریف کنیم: «هزینههای متحمل شده برای حفظ و نگهداری داراییهای موجود در ظرفیت تولیدی فعلی و سطوح برنامهریزی شده ثابت خروجی تولیدی بدون افزایش عمر داراییها، درآمدهای آتی، یا بهبود در بازیابی یا درجه استخراج و بهره برداری. هزینه سرمایه ای پایدار شامل هزینههایی است که برای بهبود/افزایش داراییها به حداقل استانداردها برای الزامات قابلیت اطمینان، زیست محیطی یا ایمنی لازم است. تداوم مخارج سرمایه ای شامل تمام مخارج پروژه های جدید شرکت و مخارج معینی در عملیات جاری که ماهیت انبساطی تلقی می شود را شامل نمی شود.

بعنوان مثال، ماینینگ اینتلجنس (miningintelligence.com) هزینه های کل معدن را در سال ۲۰۲۰ گزارش کرده است که در آن معدن مس چاپادا واقع در برزیل با ۱۴۱۱ دلار هزینه کل(AIC) به صرفه ترین معدنکاری مس در دنیا است.در جدول داده های هزینه تمام شده برخی از معادن در سال ۲۰۲۰ ارائه شده است.

شایسته است که شرکتهای معدنکاری بورسی ایران از این روشهای اندازه گیری و سنجش با یک رویکرد مشابه استفاده و مقایسه های مالی و اقتصادی را به سهامداران و مدیران ارشد کشور انعکاس دهند.

نتیجه گیری

این بررسی نشان میدهد که چرا ردیابی دقیق KPIها باید در استراتژی و عملیات هر شرکت معدنی نقشی اساسی داشته باشد – آنها نبض عملکرد شرکتهای معدنی هستند. استخراجکنندگان پیشرو از داشبوردهای KPI برای نظارت بر تمامی جنبههای کسبوکارشان در زمان های مناسب استفاده میکنند و امکان تصمیمگیری مبتنی بر دادهها و مسئولیتپذیری را فراهم میکنند. هنگامی که شاخص های کلیدی عملکرد ایمنی، بهره وری، محیط زیست، جامعه و ریسک بهینه و متعادل شوند، استخراج می تواند به طور پایدار تداوم یابد و در عین حال از کارگران، توسعه محلی و ارزش سهامداران محافظت کند. با جامعه ای که خواستار استخراج مسئولانه است، KPI ها به معیارهای جدایی ناپذیر در تعالی عملیاتی تبدیل شده اند.

منبع:

https://www.spiderstrategies.com/kpi/industry/mining/

[۱] Lost time injury frequency rate (LTIFR)

[۲] Total recordable injury frequency rate (TRIFR)

[۳] all-in sustaining costs

[۴] all-in costs